2021年酒店业上半年7个趋势

来源 | 酒管财经 侵删

如果说2020年是“年难过,年年难过年年过”,那2021年就是摸石头过河,酒店业已做好随时应对风险的准备。

全球新冠疫情持续、国际贸易摩擦不断,是拷打酒店业的主因,客房服务和餐饮服务两大主线受到直接冲击。

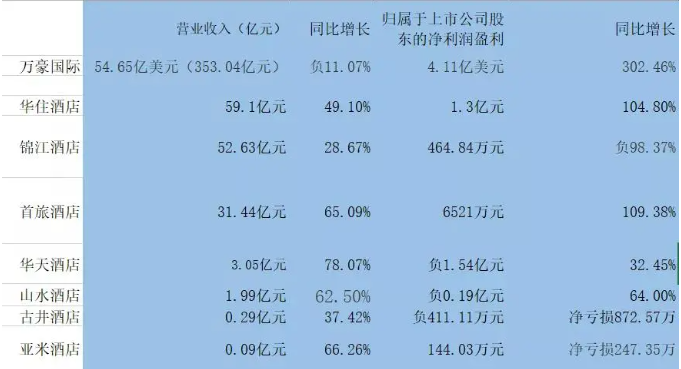

梳理2021年上半年酒店业上市公司财务报表,报表显示复苏迹象显著,梯队分层明显加速,头部企业盈利增幅扩展,腰部企业纷纷亏损。

01

第一梯队的万豪、希尔顿仍是赢家

从目前已经公布2021上半年年报的酒店来看:在营收上,万豪是当之无愧的NO.1。上半年靠54.65亿美元营收,万豪稳坐老大哥的位置,是华住酒店营收的5.97倍。

希尔顿2021年上半年营收22.03亿美元,净利润转亏为盈,达到1900万美元。

02

境外的生意不那么好做

作为一个全球化的企业,在疫情的影响下,大中华区的营收成为万豪国际财报中的亮点,这也间接说明了中国在疫情防控方面成效显著。以二季度为例,万豪国际在全球范围内可比的酒店入住率为50.8%,同比上升了32.8个百分点;RevPAR同比增长262.6%;ADR同比增长28.9%。入住率最高的是大中华区(62.4%),其次是美国和加拿大地区(56.1%),中国以外的亚太地区(30.3%),欧洲地区入住率最低(23.2%)。

从锦江酒店的业务分布看,上半年中国大陆境内实现营业收入43.06亿元,比上年同期增长40.02%;中国大陆境外实现营业收入8.34亿元,比上年同期下降8.36%,反而拖累了整体业绩。

由此可见,如果说受到新冠疫情影响在中国的酒店生意不好做的话,那全球的酒店生意将更加难。

03

今年上半年对比去年,数据好看没必要狂欢

抛开万豪、希尔顿这些头部酒店,来看一下本土走出来的酒店企业。上半年营收过50亿元的企业是华住和锦江,二者在营收上旗鼓相当,分别为59.1亿元和52.63亿元。

其实这个也比较好理解,2020年上半年新冠疫情爆发,多个省市对住宿业进行短期封闭,这对于酒店业以及旅游业有着重大影响。2021年7月疫情再次出现反弹,涉及到南京、上海、湖南、云南、河南、湖北等多个地区。

对于投资者来说,对比今年、去年同期酒店盈利增幅,这种数据价值意义并不大。真正对比2019年同期才可以看出,酒店业是否恢复到疫情前情况。

04

本土酒店品牌全球化,还有很长的路要走

单就营收就可以看出,本土酒店品牌和万豪、希尔顿等有着规模上的差距。万豪上半年营收54.65亿美元、净利润4.11亿美元,希尔顿上半年营收22.03亿美元。而本土7家品牌中无一家营收上三位数,万豪一家上半年的营收,是国内本土7家上市企业总营收的两倍还多。

虽然华住、锦江等都是全球化企业,可和其它几家品牌一样,距离百亿目标还有很长一段的路要走。

华天、首旅、山水、亚米比去年同期营收增长均超过60%,优势在于增幅加快,劣势在于起步晚、盘子小。

其中最为亮眼的是首旅,是净利润增长最大的本土品牌:营收31.44亿元,同比增长65.09%;净利润0.65亿元,同比增长109.38%。

对比去年同期,有三家酒店出现净利润下滑现象。本土品牌中净利润过亿元的只有华住一家,实现1.3亿元净利润,而锦江、山水、古井这三家企业都处于亏损状态,华天的亏损甚至达到1.54亿元,虽然净利润增长,仍未扭亏为盈。

05

酒店业回血招数大比拼,放加盟是趋势

首旅:靠旅游回血

首旅有两大收入,酒店业务和景区运营业务。上半年,前者营收29.34亿元,亏损625.5万元,后者营收2.098亿元,利润1.04亿元。也就是说,2021年上半年的利润大多是靠景区赚回来的。

在酒店扩张上,首旅计划的重点方向是中高端酒店,以迎合国内酒店消费升级趋势。截至6月末,其高端酒店数占比提升至24%,中高端酒店房间量占比提升至31%,上半年新开中高端酒店115家,比去年同期增长28%。

华住:加盟业务提升

华住业务范围遍及全球,其收入主要依靠租赁及自有酒店、管理加盟和特许经营酒店。对比这两个业务模块的业绩,后者,也就是管理加盟和特许经营酒店增长迅速,2021年上半年未经审核财务业绩已达到21.72亿元,而2020年上半年同期仅11.41亿元。依靠租赁及自有酒店的收入,在2021年上半年就达到36.8亿元,对比2020年上半年则仅有27.52亿元,增幅不及加盟和特许经营。

锦江:加盟店大力扩张

锦江判断,在未来几年内,各主要企业仍将进一步扩张门店数量,特别是在中端酒店数量相对较少的二、三线城市,以扩大市场覆盖,保持和提高市场份额和领先地位为目的。

根据这一趋势,锦江在2021上半年中端酒店开业数量占比49.55%,开业客房数占比58.03%;经济型酒店开业店数量占比50.45%,开业客房数占比41.97%。中端酒店和经济型酒店扩张相对均衡。

同时加盟店开业速度迅猛。其开业店数8910家,占比90.69%;直营店仅为915家,仅占9.31%。

华天:餐饮收入超过客房收入

华天的业务涉及酒店服务、房地产及其它。其在酒店服务业收入,餐饮收入上远超客房收入,前者上半年营收1.17亿元,占38.47%;客房收入为1.12亿元,占36.98%。这一特点与其它几家上市公司营收类别占比明显不同。

从地域上看其核心在湖南区域,仅有略超7%的店面分布在吉林。

受益于湖南本地的娱乐业发展,以及城市独特的网红气质,华天是诸多酒店半年报中为数不多的把“娱乐”收入算入报告的企业。其上半年娱乐收入923.6万元,同比增长124%。

06

经济型酒店价格普涨

出租率未回到疫情前水平

受到外部环境不确定性因素的影响,住宿和餐饮受到消费频次挤压为主要原因。从上市公司报表来看,客房价格呈现上涨趋势,这或归因于各项成本上升的因素。

以锦江酒店为例,相比2020年同期,锦江酒店客房的价格普遍增长。中端酒店平均房价从去年上半年的222.27元/间上涨到今年的244.58元/间,经济型酒店从去年同期的136.68元/间,到今年150.75元/间。平均每间可供出租客房收入(Rev PAR)这一项,中端酒店增长了46.98%,经济型酒店增长了64.6%。

虽然价格上涨,可出租率远远没有恢复到疫情之前,也就是2019年的同期水平。

首旅在2021年上半年报表中,列出了首旅如家开业18个月、30个月以上成熟酒店4月-6月份Rev PAR、均价、出租率三项指标对比2019年同期的变化,发现无论是经济型还是中高端酒店,Rev PAR都下降明显。从价格上看,经济型酒店价格上涨,中高端酒店价格下降。出租率上看,还远远未回到疫情前水平,经济型酒店出租率相比2019年同期下降了8.9个百分点,中高端酒店下降3.4个百分点。

也就是说,经济型酒店客房价格处于上涨趋势,但出租率却是下降的。中高端酒店出租率相对来说反而好一些。

看来,疫情防控给人们带来消费选择的变化,人们越来越追求高品质的出行住宿环境。

07

整个行业距离复苏并不遥远

谁抓住机遇是谁的

上半年旅游业旺盛,带动酒店业复苏。尤其是第二季度,多家年报中更是在第二季度的业绩单中独列出。

可是随着7月暑期之后,多地出现疫情反复和管控措施趋严的情况,酒店业也受到冲击。

锦江酒店列出的数据显示,7月整体RevPAR 仍达到2019年同期的98.24%。8月疫情进一步扩散,在严格的管控措施下,8月整体RevPAR预计将有大幅下滑;而进入9月,湖南、南京等地已陆续转为低风险,叠加开学季和中秋假期的催化,预计9月初本轮疫情影响将逐渐减弱。

后面将是旅游和各种节日的旺季,而对于酒店业来说,需要抓住机遇抢夺最后四个月的需求,把错过的机会给补回来。

- 北京酒店转让

- 上海酒店转让

- 天津酒店转让

- 重庆酒店转让

- 深圳酒店转让

- 广州酒店转让

- 合肥酒店转让

- 南京酒店转让

- 苏州酒店转让

- 杭州酒店转让

- 福州酒店转让

- 厦门酒店转让

- 南昌酒店转让

- 济南酒店转让

- 太原酒店转让

- 郑州酒店转让

- 武汉酒店转让

- 长沙酒店转让

- 三亚酒店转让

- 南宁酒店转让

- 桂林酒店转让

- 昆明酒店转让

- 丽江酒店转让

- 大理酒店转让

- 贵阳酒店转让

- 成都酒店转让

- 西安酒店转让

- 兰州酒店转让

- 银川酒店转让

- 西宁酒店转让

- 拉萨酒店转让

- 沈阳酒店转让

- 长春酒店转让

- 大连酒店转让

- 东莞酒店转让

- 惠州酒店转让

- 珠海酒店转让

- 青岛酒店转让

- 海口酒店转让

- 石家庄酒店转让

- 哈尔滨酒店转让

- 呼和浩特酒店转让

- 乌鲁木齐酒店转让