来源:睿知睿见 酒店观察网 侵删

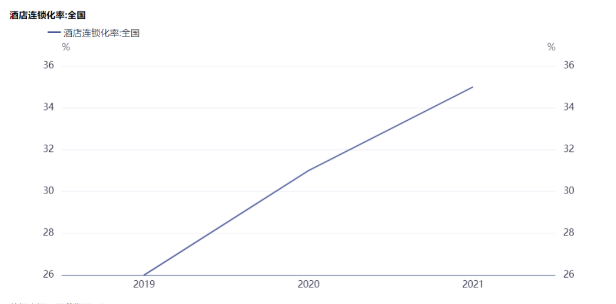

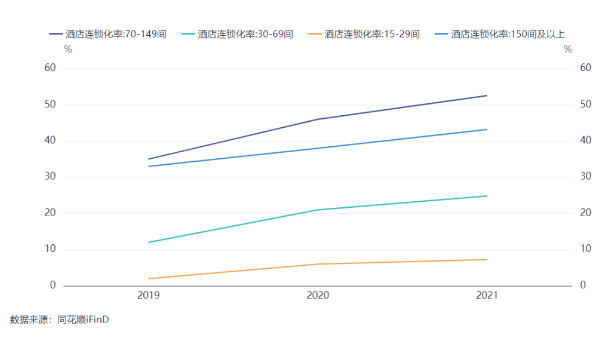

自2019年开始,中国酒店连锁化率有一个跃迁式的大幅提升。2019年是26%,2021年达到了35%。

《中国酒店集团及品牌发展报告》显示,截至2023年1月1日,我国酒店连锁化率为38.79%。

由此可见,2019年到2021年的连锁化率提升幅度较大,但2022年出现降速。2023年上半年,根据各酒店集团的财报来看,连锁酒店的净增加店数似乎有放缓的迹象。

这不禁让我们思考:中国酒店连锁化率的天花板在哪里?我们越是接近天花板,连锁酒店的扩张速度就会无限接近于0。

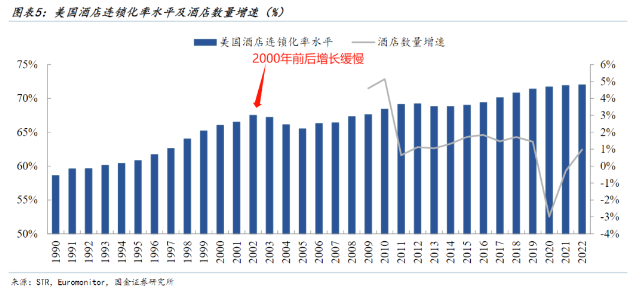

长期以来,我们都用美国的连锁化率作为参考,似乎大家认为中国酒店的连锁化率能达到甚至超过美国。

但真的能超过吗?这就需要进一步酒店连锁化率提升的前提条件是什么了。

01

不同国家的酒店连锁化率差异很大

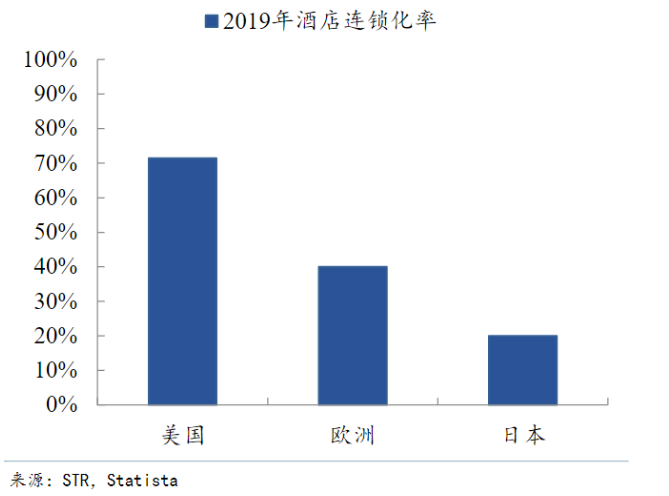

2019年,美国的连锁化率达到71%以上,欧洲只有39%左右,日本更是只有20%左右,甚至比我国还低。

现在咱们的连锁化率也跟欧洲差不多了。假如我们对标欧洲,那么连锁酒店就没有多少扩张空间了。但如果对标美国,连锁酒店的扩张空间就还值得期待。

那么,我们到底应该对标欧洲还是美国呢?我国的连锁化率能否超过美国呢?

02

决定连锁化率的两个因素

首先,我们从需求一方来分析。

什么样的人更愿意选择连锁酒店呢?相比于单体酒店和民宿等业态,连锁酒店的优势是提供标准化的设施和服务。

换句话说,选择连锁酒店的人可能希望所接受的服务是自己能预先掌控的。就好比肯德基和路边炸鸡,假如价格相同,你更愿意选择谁呢?

恐怕大家都更愿意选择肯德基,因为肯德基的味道在哪都差不多,我们是可以预见的,但路边炸鸡的味道就很难说了,很可能会踩雷。

对于出行人士来讲,肯定是商务出行的人更偏爱连锁酒店。

假如踩雷一个单体酒店,搞得晚上失眠,第二天还怎么工作呢?而且呀,越是高端的酒店,就越需要品牌来背书。

高端商务人士入住高端酒店,本身就是想要向外界强调自己的社会地位。越是有名和有价值的品牌,自然就越受他们青睐。

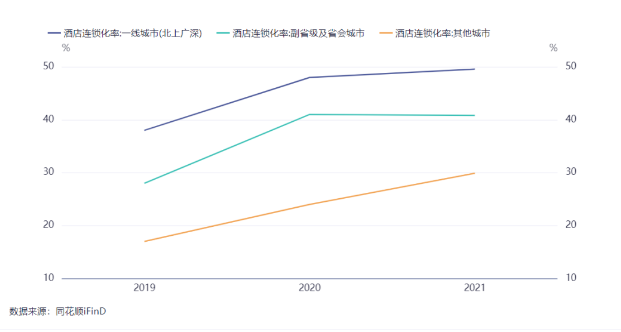

分城市看,商务需求最大的一线城市的连锁化率最高,达到了50%左右;其次是省会城市;而中小城市的连锁化率则相对低很多,只有30%左右。

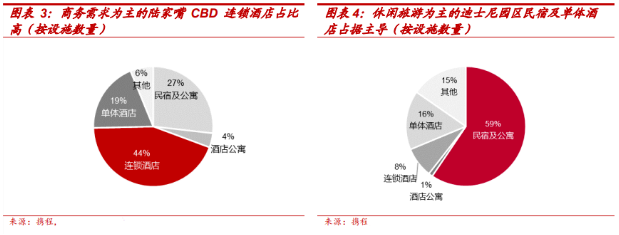

我们还可以看看一线城市的分化情况。

上海陆家嘴CBD金融区域肯定是商务需求为主的地区,其连锁化率达到44%。以休闲旅游为主的迪士尼乐园周边,连锁化就只有8%。

接下来,再从供给一方来分析。

我们都知道,品牌方对于物业都有各自的要求。比如:房间数、消防设施、土地性质、内部房屋构造等。

因此符合连锁酒店的物业占比越大,连锁化才有更高的天花板。如果一个城市的老物业(尤其是住宅用地)占比过高,其酒店连锁化率必定不会很高。

03

美国和欧洲的区别

01

需求方面

美国幅员辽阔,长途差旅出行的量更大。长途出行就肯定会在当地过夜,自然就有更大的住宿需求。因此,对于连锁酒店的需求也就更大。

而欧洲大都是小国,不少商务出行都可以当天来回。即便是住宿,过夜天数也比美国少很多。并且,随着现代交通的发展,出行时间被大大缩短,进一步压缩了连锁酒店的生存空间。

同理,日本跟欧洲的情况也类似,日本的铁路运输比欧洲还要发达,所以日本的连锁化只有区区的20%。

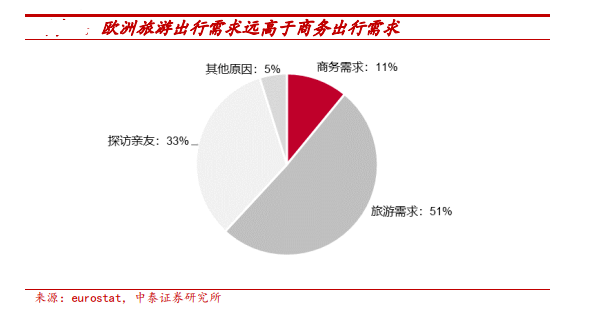

2019年,欧洲的商务出行需求只占11%,旅游需求则占比高达51%!而美国的商务出行比例则在50%左右!

除了距离和交通工具的影响,经济活动强度也影响商旅需求。

最近十几年,美国和中国的经济活跃度明显强于欧洲和日本!并且这个趋势还会延续。甚至我国的商务旅行需求占比可能比美国还高,能达到50%到70%。

02

供给方面

欧洲酒店平均房量只有41间。这种以小物业为主的国家就极大制约了连锁化进程。并且欧洲本身就面临极大的人口负增长压力,已经不大可能有太多的新增物业。

没有新的符合连锁酒店的物业开发,自然就无法提高连锁化率。能不能通过存量物业改造来实现呢?

难度还是很大的,因为欧洲的物业太老旧,改造成本太高。英国一家中端酒店最便宜的单房装修改造费用也要达到8.5-15.1万英镑。

我们国家的改造费用才区区9-12万元人民币。而美国的物业基础就完全不同了,平均房量是93间,(中国是53间)而且美国土地是私有制,可以按照业主意愿改造酒店。

中国则是公有制土地,物业改造需要层层审批,制约了存量物业的改造速度。并且美国没有面临人口老龄化,他们还有开发新物业的潜力。

04

中国连锁化率的天花板在哪里?

分析完欧美酒店的连锁化成因后,我们就能大致给中国的连锁化率画一个范围了。

01

需求方面

中国与美国相似,有比较旺盛的商务需求,甚至更胜于美国。不过有一点需要考虑,随着经济降速,国民旅游意愿增加,很可能未来商务需求占比会回落到与美国相当的50%左右。

而旅游人群对连锁酒店没有过于强烈的偏好,相反,他们更偏爱个性化一点的单体酒店、公寓或者民宿,甚至这两年还兴起了露营。

02

供给方面

中国跟欧洲相近,但可改造潜力更大。我们的平均房量是53间,以小物业为主。从下图也能看到房量在70间以上的酒店连锁化率远远高于70间以下的。

由此可见,供给是中短期制约中国酒店连锁化进程的最重要因素。

不过,我们比欧洲好的地方是,我们的城市化率还有提升的空间,所以还有新物业可以利用。

此外,我们改造存量物业的难度也远小于欧洲,但大于美国。一方面,我们的物业不像欧洲那么陈旧,另一方面,改造成本要低很多!不足的是,土地是公有制,不能想怎么改就怎么改。

基于以上分析,我们判断中国酒店连锁化率肯定高于欧洲,但无法超过美国。连锁化率最终可能会落在60%左右。

05

另外三个因素影响连锁化率

供给和需求是最大的影响因素,除此之外,还有两个潜在的条件在发挥作用。

01

第一个是,OTA的市占率。

OTA的发展可以帮助客户解决需求问题。在没有OTA之前,客户无法提前知道酒店的设施和服务质量。当越来越多的人通过OTA预订酒店后,客户的试错成本就大幅降低,这就有助于单体酒店提高竞争力。

对于旅行客户来讲 ,这一点尤其重要!

从美国的酒店历史来看,2000年之后,其连锁化率提升的速度就大幅减弱。

2000年恰好是互联网泡沫破裂的时间,彼时正好是美国OTA平台的成熟期。这种相遇算不算巧合呢?

现在中国酒店订单中,70%通过OTA完成,比美国的40%还要高。或许这在一定程度上利空中国酒店店连锁化率的提高。

02

第二个影响因素是线上会议。

经过疫情三年,很多企业都发现,其实不少的差旅都是浪费。美国的互联网企业甚至鼓励居家办公。也就是说,随着大家对互联网远程沟通的重新认识,很可能会减少商务出行的频率。

03

第三个影响因素是交通。

随着高铁的普及,城市与城市之间的通勤时间大大缩短。在一定程度上也会减少商务差旅需求。尤其是三四线小城市。

在这三个因素的制约下,中国酒店连锁化率可能还要打个折扣,或许最终定调在55%-60%。

好消息是,对于连锁品牌来说,还有一段红利期。

- 北京酒店转让

- 上海酒店转让

- 天津酒店转让

- 重庆酒店转让

- 深圳酒店转让

- 广州酒店转让

- 合肥酒店转让

- 南京酒店转让

- 苏州酒店转让

- 杭州酒店转让

- 福州酒店转让

- 厦门酒店转让

- 南昌酒店转让

- 济南酒店转让

- 太原酒店转让

- 郑州酒店转让

- 武汉酒店转让

- 长沙酒店转让

- 三亚酒店转让

- 南宁酒店转让

- 桂林酒店转让

- 昆明酒店转让

- 丽江酒店转让

- 大理酒店转让

- 贵阳酒店转让

- 成都酒店转让

- 西安酒店转让

- 兰州酒店转让

- 银川酒店转让

- 西宁酒店转让

- 拉萨酒店转让

- 沈阳酒店转让

- 长春酒店转让

- 大连酒店转让

- 东莞酒店转让

- 惠州酒店转让

- 珠海酒店转让

- 青岛酒店转让

- 海口酒店转让

- 石家庄酒店转让

- 哈尔滨酒店转让

- 呼和浩特酒店转让

- 乌鲁木齐酒店转让