三大酒店巨头侧重各有不同

来源:酒管财经 侵删

\

\

8月底,酒店上市公司悉数发布2022年半年报。从营收和净利润来讲,可以预见的是业绩承压。

阅读财报是枯燥的,但是它又是外界全面认识上市公司的重要路径。对于酒店投资者而言,通过对财报的分析,可以粗线条地了解酒店集团的基本盘、战略方向调整以及真实的盈利水平。

本期“中报的秘密”,《酒管财经》梳理酒管集团三巨头的半年报,提炼开店、关店情况,关注酒店开拓方向,并针对出租率、平均房价等核心经营因素汇总对比,试图为投资者勾勒中行业头部的数字画像,助其做出更加理性的投资选择。

巨头扩张的多维度分析

坦诚来讲,酒店业的疲软与大环境息息相关。

文旅部数据显示,2022 年上半年,国内旅游总人次 14.55 亿,较 2021 年同期下降 22.2%,其中一季度同比下降 19.0%,二季度同比下降26.2%。部分经营不善的酒店被持续出清,行业集中度有望得到进一步提升。

如果按照“新开业数量/已开业门店数量”的计算方法换算出“开店比”,锦江、华住和首旅在上半年分别为5.32%、7.06%和5.76%。

同理,按照“关店数量/已开业门店数量”的计算方法换算出“关店比”,锦江、华住和首旅在上半年分别为2.01%、3.69%和5.32%。

不难看出,首旅酒店的门店开关波动最为明显。其中原因令人深思。对于所有酒店投资者而言,要继续做好疫情可能长期影响行业基本面的准备。

值得注意的是,在上半年,锦江酒店的直营店减少41家,直营店比例跌至8.02%。巨头躬身开店节奏的变化,或许可给投资者一些参考。

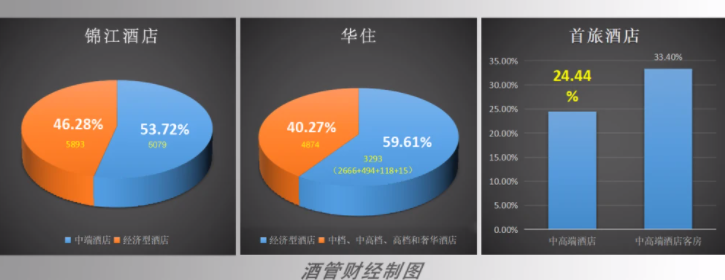

细分门店类型,三大酒店巨头侧重各有不同:

首旅在第二季度经济型酒店新开18家,中高端新开42家,轻管理新开90家。轻管理是开店重点。

华住未披露相关数据。不过截至6月底,华住的待开业酒店中,经济型酒店为974家,中高档酒店为1225家。中高端为开店重点。

事实上,向中高端发力已是大势所趋。对于三大巨头而言,也在极力撕掉经济型酒店的标签。

华住的经济型酒店数量为4874,占比为59.61%;中档、中高档、高档和奢华酒店数量合计为3293家(2666+494+118+15),占比为40.27%。

显然,锦江的中高端化进程最为理想,首旅酒店仍需努力。

盈利能力如何?

对于酒管集团而言,业绩承压是今年上半年的整体基调。

但这种盈亏,与酒店投资者的经营状况并不是一个概念。对于普通投资者而言,单店的盈利能力才是需要关注的核心焦点。

在今年上半年,锦江酒店旗下酒店的平均房价为212.98元/间,平均出租率为50.74%,Revpar为108.07元/间。

若再细分,中端酒店和经济型酒店的平均房价分别为239.31元和159.28元;平均出租率分别为54.47%和47.54%;

PrePAR分别为125.57元和75.72元。

若再细分,经济型、中高端、轻管理的平均房价为151元、235元和145元,出租率为53.4%、51.1%和38.4%,PevPAR为80元、120元和56元/间。

华住第二季度的酒店入住率为64.6%,混合平均可出租客房收入为141元。

从上述数据,准备入局的酒店投资者们大致可估算不同品牌的回报周期。

事实上,关注巨头的直营门店的相关信息,也对投资者做出决策会有所帮助。毕竟,对于巨头而言,直营店才是真正的“亲儿子”。

截至6月底,锦江酒店大陆境内的直营酒店为590家,北上广(广东省)为28/57/103家。江苏、湖南、四川、湖北分别为50/36/33/29家。

华住方面未披露相关信息。

此外,巨头的战略调整也会影响其对不同酒店品牌的赋能。譬如华住就表示,未来不再发展经济型板块的软品牌,并于未来一至两年内加速退出经济型软品牌酒店市场,从而继续提高酒店网络中的整体酒店质量。那么,原有的投资者就需要提前做好准备了。

- 北京酒店转让

- 上海酒店转让

- 天津酒店转让

- 重庆酒店转让

- 深圳酒店转让

- 广州酒店转让

- 合肥酒店转让

- 南京酒店转让

- 苏州酒店转让

- 杭州酒店转让

- 福州酒店转让

- 厦门酒店转让

- 南昌酒店转让

- 济南酒店转让

- 太原酒店转让

- 郑州酒店转让

- 武汉酒店转让

- 长沙酒店转让

- 三亚酒店转让

- 南宁酒店转让

- 桂林酒店转让

- 昆明酒店转让

- 丽江酒店转让

- 大理酒店转让

- 贵阳酒店转让

- 成都酒店转让

- 西安酒店转让

- 兰州酒店转让

- 银川酒店转让

- 西宁酒店转让

- 拉萨酒店转让

- 沈阳酒店转让

- 长春酒店转让

- 大连酒店转让

- 东莞酒店转让

- 惠州酒店转让

- 珠海酒店转让

- 青岛酒店转让

- 海口酒店转让

- 石家庄酒店转让

- 哈尔滨酒店转让

- 呼和浩特酒店转让

- 乌鲁木齐酒店转让